오늘은 월가의 전설적 펀드 매니저였던 피터 린치가 저평가 우량주 및 성장주를 발굴했던 방법인 PEG(주가수익성장비율) 의미와 활용 방법, 그리고 그가 실제로 종목 포트폴리오 발굴에 사용한 GRAP 전략에 대해 자세히 알아봅니다.

주식 투자 관련 책을 읽다 보면 PER, PBR, EPS, ROE, ROA 등 기업분석 지표는 많이 다루지만 생각만큼 주가수익성장비율인 PEG에 대해서 언급한 경우는 보기 드뭅니다.

왜 그런지는 잘 모르겠지만 언급하지 않는 경우가 많습니다.

PEG 비율 (Price Earnings Growth)은 기업의 성장성 대비 현재 주가가 저평가 상태에 있는지 판단을 돕는 기업 가치분석 툴이자 지표 중 하나로 자주 활용되는 편입니다.

PEG를 활용해 기업 가치 평가를 통해 투자 기업을 골라낸 사람이 바로 그 유명한 피터 린치입니다.

그가 피델리티의 마젤란펀드를 세계 최고 수준의 펀드로 끌어올린 것도 포트폴리오 종목 선정에 PEG를 활용했고,

워낙 성과가 좋았던 탓에 다른 자산운용사에서도 피터린치의 PEG를 기반으로 하는 종목 포트폴리오 선정에 GRAP 전략을 적극적으로 채택해 사용할 정도로 널리 알려진 기업분석지표라 할 수 있습니다.

>> 【핀비즈 닷컴】미국 주식 검색 스크리너100% 활용법 완벽 설명!! (finviz.com)

【핀비즈 닷컴】미국 주식 검색 스크리너100% 활용법 완벽 설명!! (finviz.com)

핀비즈 닷컴 스크리너 기능을 활용하면 미국 주식 종목 검색을 순식간에 끝마칠수 있습니다. 투자 할 만한 종목을 원하는 파라미터, 필터 값 설정 만으로 정말 손쉽고 빠르게 종목을 찾을 수 있

moneyway.tistory.com

이글의 목차

주가수익성장비율(PEG)이란?

PEG는 주가수익성장비율을 뜻하며 영어로 Price Earnings Growth Ratio 라 합니다. PEG 비율은기업의 중장기 이익 성장률을 더해 주가 수준을 측정하는데 주로 사용합니다.

PEG는 계산을 위해 EPS를 주가수익비율(PER)으로 나눠주기 때문에 기존처럼 PER만 가지고 기업의 저평가 우량주 혹은 가치주와 성장주를 발굴하는 데는 여러 가지 한계가 많았던 게 사실입니다.

일반적으로 PER가 10 이하인 기업을 저평가 상태라 하고, 그 반면 15~20배 수준에서 거래가 되는 주식은 적정한 수준이라 말해지곤 합니다.

그런데 사실 대부분의 성장주나 인기주의 경우 PER 값은 20배를 훌쩍 넘어 거래되는 종목을 아주 쉽게 발견할 수 있습니다.

PER 값에 대한 기준을 제시한 사람은 워런 버핏의 스승인 벤저민 그레이엄으로 그는 살아생전에 PER가 평균 20~25배 아래에서 거래되는 기업을 선택하라고 조언했다고 전해집니다.

아마 벤저민 그레이엄의 조언을 그대로 받아들여 이 기준을 적용하게 되면 오늘날 주식 시장에 급격한 주가 상승을 하는 성장주 대부분은 놓치게 될 겁니다.

네이버를 비롯해 카카오, 미국 시장에선 아마존, 엔비디아, 테슬라, 어도비 심지어 디스카운트 스토어인 코스트코 조차 30배 넘는 수준에서 거래가 되니 저 퍼만 고집하는 경우 우량 가치주, 성장주에는 투자를 할 수 없게 됩니다.

개인적으로는 PER를 그다지 신뢰하거나 의존하는 투자의사 결정을 내리거나 하지는 않지만, 오히려 고PER 상태에 어닝이 연속적으로 증가하는 회사의 성장주는 주목하는 편입니다.

PER를 바라보는 시각을 나름 완전히 바꿔준 계기는 바로 마크 미너비니와 윌리엄 오닐 이 두 사람 덕분(?)인데요.

제 블로그에 이미 수차례 소개한 성장주 중심의 종목 발굴 기법 중 하나인 변동성 축소 차트패턴(VCP)의 마크 미너비니와 캔슬림(CANSLIM) 주식 투자 매매법기법인 컵앤핸들 차트 패턴의 윌리엄 오닐 입니다.

이 두 사람의 책을 보면 고 PER 상태 여부는 크게 신경 쓰지 않습니다. 오히려 EPS가 얼마나 빠르게 증가하는가가 주요한 관심사로, 오닐의 경우는 첫째도 어닝, 둘째도 어닝, 셋째도 어닝, 실적 성장 없는 주식은 거들떠보지도 않았습니다.

여하튼, 이 두 사람은 실제 미국 주식 시장에서 텐 베거 이상 상승한 수많은 종목을 일일이 열거하면서 고PER 상태가 생각한 만큼 고평가 상태가 아닌 추가적인 상승 여력인 에너지를 더 함축하고 있는 경우가 많았음을 실증적으로 증명하기도 했습니다.

다시 말해 PER가 높을수록 더 비싸 보이는 것이 아니라 오히려 더 성장할 가능성이 크다는, 그러면서 단순히 고PER 상태라고 해서 투자를 회피하거나 하지 말라고 실적의 증감을 3~5년 이상 오히려 더 집중해 보기를 조언을 합니다.

참고로 현재 미국에서 개인 투자자들에게 가장 큰 영향력을 미치고 있는 투자자 마크 미너비니의 VCP 차트 패턴에 관련한 글은 아래 2개의 포스팅 글을 참고하면 조금 더 자세한 내용을 알 수 있습니다.

>> [마크 미너비니] 신뢰성 높은 성장주 투자법 - VCP 차트 패턴 소개

>> [주식차트 보는 법] 승률 높은 시장 주도주 찾는 방법 (Follow the Leaders)

주가수익성장비율(PEG) 계산방법

PEG는 주가수익성장비율을 뜻하며 영어로 Price Earnings Growth Ratio 라 합니다.

PEG 비율은 기업의 중장기 이익 성장률을 더해 주가 수준을 측정하는데 주로 사용합니다.

PEG 계산식은 다음과 같습니다.

이익의 성장률 자체를 더해서 주가 수준을 측정하는 방법이므로 저평가 혹은 성장주, 인기주 인지를 판단하는데 어느 정도 기준점을 제시해 준다 할 수 있습니다.

>> 워렌 버핏은 왜 ROE, ROA에 집중할까? [가치투자 기업분석의 핵심]

워렌 버핏은 왜 ROE, ROA에 집중할까? [가치투자 기업분석의 핵심]

ROE(자기 자본 이익률)와 ROA(총 자산 이익률)는 기업이 가진 자본금 대비 얼마나 경영을 잘해 수익을 지속적으로 창출해 내고 있는지 경영진의 사업 능력을 잘 드러내 주는 지표로 많이 활용됩니

moneyway.tistory.com

기업가치 평가를 위한 PEG 비율 기준

PEG 비율은 간단히 말하면 1배라고 하면 주가와 성장률 자체가 일치하는 상태라고 봅니다.

PEG 비율이 1을 넘어서는 경우는 기업 자체의 성장률 이상으로 고평가 상태라고 판단하기 때문에 , 설령 PER가 높다 하더라도 PEG 비율은 1 이하인 경우도 있습니다.

PEG 비율은 저평가 상태인 성장주 발굴에 좋은 지표임에는 틀림이 없지만, 현재 미국 주식 시장에 상장된 주요 빅 테크 기업들, 이를테면 테슬라, 페이스북, 마이크로소프트, 엔비디아, 아마존, 애플 등 대부분은 현재 PEG 비율이 2~3 수준을 넘는 기업들이 대부분입니다.

따라서 피터린치의 기준으로 보면 거의가 PEG 비율이 2를 넘어가는 회사들이라 매수 고려대상이 되지 못합니다.

다시 말해 그는 이미 성장주이자 인기주에 투자를 하는 것이 아니라, 저평가 상태에 있는 잠재적 성장 가능성이 높은 종목을 발굴하는 것이 목적이기 때문에

주식 시장에서 PEG 비율 값이 1 이하인 저평가 상태지만 높은 성장률을 보이는 주식을 발굴하는 지표로 사용한 것입니다.

피터린치의 GARP 전략

따라서 피터린치의 기준으로 보면 거의가 PEG 비율이 2를 넘어가는 회사들이라 매수 고려대상이 되지 못합니다.

말하자면 피터린치는 이미 성장주이자 인기주에 투자를 하는 것이 아니라,

저평가 상태에 있는 잠재적 성장 가능성이 높은 종목을 발굴하는 것이 목적이기 때문에

주식 시장에서 PEG 비율 값이 1 이하인 저평가 상태지만 높은 성장률을 보이는 주식을 발굴하는 지표로 사용한 것입니다.

피터린치는 저평가 상태의 성장성 높은 종목을 발굴을 위해 GARP(가프) 전략을 구사했습니다. GARP는 Growth at Reasonable Price로 합리적인 가격 상태에 있는 성장주 발굴 전략쯤으로 번역할 수 있습니다.

GARP전략이 유명하게 된 데에는 그가 마젤란펀드를 운영하면서 시장 평균의 2배에 달하는 수익을 기록한 뒤 대부분의 자산운용사에서는 이 GARP 전략을 토대로 해 종목 포트폴리오를 구성했습니다.

결국 기관이나 개인이나 마찬가지로 잠재 성장성은 높으면서 현재 저평가된 주식을 선점해 기다리면 결국 기업 본래의 가치로 주가는 수렴한다는 것이 이 전략의 핵심입니다.

특히나 요즘은 과거처럼 일일이 PEG 비율 값을 구학 위해 계산을 할 필요도 없이 홈트레이딩 시스템을 비롯해 주식 관련 플랫폼에서는 대부분 기본으로 제공을 하는지라, 그게 어렵거나 하지는 않습니다.

참고로, PEG 비율 계산은 적자 회사에는 해당되지 않습니다. 왜냐면 수익 성장이 지속적으로 높아지는 회사를 대상으로 하기 때문입니다.

물론 적자 또는 신규 상장한 지 얼마 안 된 재무적 평가가 좀 어려운 회사의 경우는 순익 증가율 대신 매출 증가율을 사용해 계산하기도 합니다.

PEG 비율 종목 찾는 방법

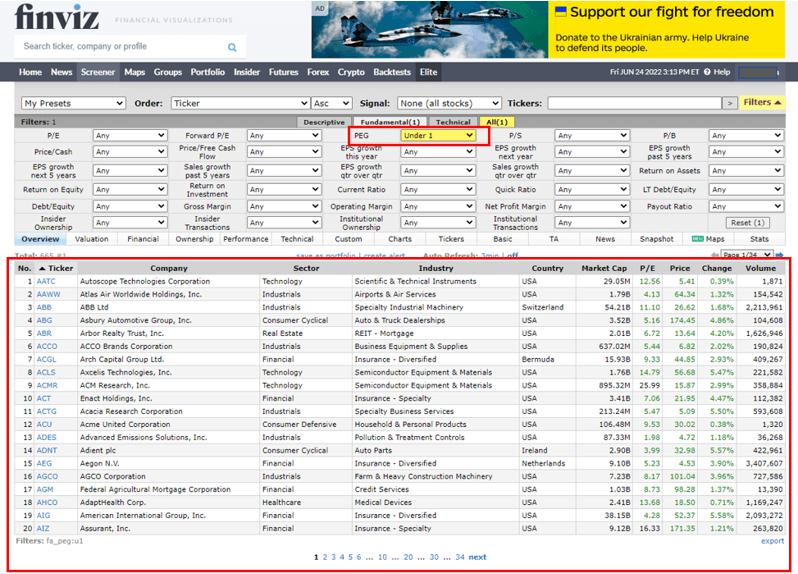

미국 주식의 경우 PEG 비율 1 이하 종목 검색은 핀비즈 닷컴을 활용하면 좋습니다.

위에 보는 것 처럼 심플하고 간단하게 600여개의 종목이 검색이 되었습니다. 좀더 디테일하게 재무 데이터등을 검색하면 적절한 수준으로 압축이 될겁니다.

핀비즈닷컴을 사용한 미국 주식 종목 검색은 아래 글을 참고하면 거의 한글 메뉴얼 수준으로 상세히 설명한 글을 만나보실수 있습니다.

>> 【핀비즈 닷컴】미국 주식 검색 스크리너100% 활용법 완벽 설명!! (finviz.com)

추가로 미국 주식의 경우는 나스닥 공식 홈페이지에서도 개별 종목 티커명을 검색 입력창에 입력하면 됩니다.

그러면 개별 종목에 대한 PEG 비율 값을 하단에 보여주고있습니다.

나스닥 공식 홈페이지에서 PEG 비율을 검색되도록 했다는 자체의 의미는 뭘까요?

실제 나스닥 홈페이지에서도 PEG 비율을 통한 종목 발굴 및 평가 방법은 가장 광범위하게 사용되고 있는 방법이라고 언급할 정도이므로 참고를 하면 어떨까 싶습니다.

오늘은 피터린치식 저평가 우량주 및 성장주 발굴을 위해 PEG(주가수익성장비율)를 사용하면 좋은 점과 더불어 종목 포트폴리오 구성의 하나인 GRAP 전략을 소개 봤습니다.

'주식투자 > 주식투자의 기본' 카테고리의 다른 글

| 주식 투자 누구에게 어떻게 배울 것인가? (주린이 탈출 주식공부법) (3) | 2022.07.26 |

|---|---|

| 빅맥지수로 알아보는 적정 환율 및 구매력평가지수(BMI), 전세계 57개국 빅맥 지수 랭킹 순위(2022) (1) | 2022.07.02 |

| YoY, QoQ, HoH, MoM, YTD, Qtd, Mtd, FY, CY 뜻과 의미, 차이점 알기! (1) | 2022.06.22 |

| 주식시장 선행지표, 하이일드 채권 스프레드 차이 챙겨봐야하는 이유! (4) | 2022.06.20 |

| 앞으로 10년, 어디에 투자해야 할까? [과거 100년간의 주식, 금, 채권 수익률 상세비교] (0) | 2022.06.16 |

댓글